Operational Due Diligence für einen PE-Investor

Unterstützung der Beteiligungsentscheidung im Bereich Packaging

Unser Kunde ist eine amerikanische Private Equity Gesellschaft, die weltweit vor allem in produzierende Unternehmen investiert. Zu Projektbeginn stand das Unternehmen kurz vor der Übernahme eines Verpackungsherstellers.

Private Equity

Zielsetzung: Bestimmung des Reifegrads und Identifizierung von Potenzialen

Wir wurden beauftragt, die Operational Due Diligence zu unterstützen. Maßgeblich ging es in dem Projekt darum, die Einkaufsorganisation zu beurteilen, deren Reife zu bestimmen und auf ungenutzte Potenziale hin zu analysieren.

Vorgehensweise: „Outside-In“ Betrachtung mit Hilfe von Expert:innen

Um Synergien und Einsparpotenziale bei Übernahme des Investment Targets realistisch bewerten zu können, haben unsere Berater:innen zunächst eine transparente Datenbasis geschaffen. Die Einkaufsdaten des Unternehmens haben wir einer Plausibilitätsprüfung unterzogen und durch Interviews mit Expert:innen für bestimmte Rohstoffgruppen sowie mit den Einkäufer:innen des Investment Targets validiert. Auf diese Weise haben wir einen umfassenden Überblick über alle für die Bewertung wichtigen Faktoren erhalten.

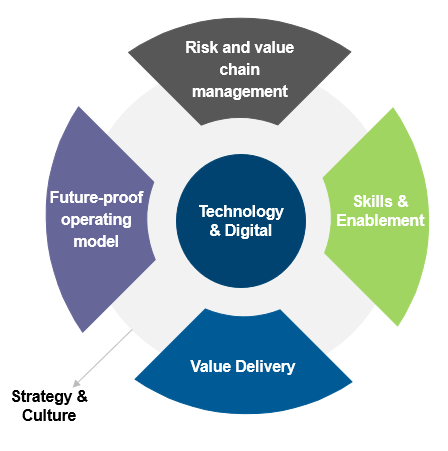

Die Bewertung der Reife der Einkaufsorganisation aus der „Outside-In“ Perspektive fußte vor allem auf diesen Interviews. Mit Hilfe des INVERTO Maturity Quick-Checks erfassten wir die relevanten Informationen und führten im Anschluss einen Abgleich mit Industrie-Benchmarks durch. Über unser Performance-Benchmark-Tool e-map konnten wir die Leistungsfähigkeit und Reife des Einkaufs in sechs Dimensionen darstellen. Das Investment-Target war bereits gut aufgestellt und konnte in den meisten Dimensionen mit dem Industriestandard mithalten. In anderen Bereichen identifizierten wir zum Teil erhebliche Verbesserungspotenziale.

Im nächsten Schritt analysierten wir die Einkaufsstrategien, Konditionen und Lieferantenverträge des Investment Targets und berechneten die Einsparpotenziale. Im Fokus stand hierbei der Einkauf der Rohmaterialien, die das Unternehmen in seinen Verpackungen verarbeitet. Insgesamt wurden langfristige, rohstoff-marktbereinigte Einsparpotenziale von vier Prozent identifiziert. Um dieses, für ein stark rohstoffkostendominiertes Einkaufsvolumens hohes Potential umzusetzen war eine Detaillierung der größten ungenutzten Hebel ausschlaggebend.

Einer der Hebel fokussierte sich auch auf eine Optimierung des Working Capital Managements des Verpackungsherstellers durch Supply Chain Finance and Reverse Factoring.

Damit die Potenziale bei Übernahme auch realisiert werden können, haben wir einen langfristigen Umsetzungsplan aufgestellt. Ganz zentral wurde der Hochlauf der Einsparungen bei Nutzung der richtigen Hebel und daraus folgenden Maßnahmen modelliert.

Ergebnis: Due Diligence Entscheidungsvorlage

- Bewertung des Reifegrads des Einkaufs

- Analyse der Einsparpotenziale inklusive „Ramp-Up Szenario“

- Ausarbeitung von Umsetzungsplänen

- Definition der wichtigsten Optimierungshebel

- Verbesserung des Cash-Flows

Sprechen Sie unsere Experten an